L’épargne et le crédit se portent assez bien

Avec des taux respectifs de 93,8% et 66,3%, l’épargne et le crédit sont les principales notes de satisfaction des Systèmes financiers décentralisés (SFD). «Les résultats obtenus à l’issue de cette enquête montrent que les institutions de microfinance ont réalisé des performances notables, notamment en ce qui concerne l’épargne, le crédit et la taille du sociétariat. En effet, il est relevé un développement significatif des activités d’épargne et de crédit, s’expliquant dans une large mesure par l’évolution fulgurante du secteur. Ces progrès se traduisent par des taux très élevés d’utilisation des produits d’épargne et de crédit, qui s’établissent respectivement à 93,8% et 66,3%», lit-on dans le rapport de l’enquête.

Dans le chapitre satisfaction, il a aussi été noté que les plus forts taux d’allocation de crédits déclarés par les usagers sont notés dans les régions où les activités économiques semblent moins développées. Ce qui met en évidence la contribution appréciable des SFD dans l’inclusion financière, conséquence d’une bonne couverture géographique.

La qualité de l’offre et des services laisse encore à désirer

Aujourd’hui, les notes de satisfaction cachent mal les insuffisances. Et l’essentiel des plaintes porte sur la qualité de l’offre de produits et services. Selon l’enquête, 27,7% du sociétariat jugent l’offre de produits peu adaptée.

«Un niveau d’implication des sociétaires dans la gestion de leur SFD dépassant à peine 40,0%, une attitude assez timide des SFD face au changement de domiciliation de compte des sociétaires, avec une proportion de 68,5% de sociétaires qui estiment que leurs SFD sont restés indifférents ou peu coopératifs, une insuffisance du nombre de guichets déplorée par 41,8% des sociétaires», dit le rapport de l’OQSF.

Aussi, le rapport révèle que la qualité des services liés à l’instruction des prêts n’a pas encore satisfait les sociétaires. Pour cause, 41,8% d’entre eux jugent «la durée d’instruction des demandes de prêt relativement longue», à côté d’un faible niveau de connaissance des engagements antérieurs des sociétaires par les SFD, noté chez 35,2% des usagers.

Pour bénéficier du crédit, les garanties exigées sont jugées «contraignantes» par 40,5% des sociétaires, de même que la qualité du suivi des prêts laisse encore à désirer. Pour cause, un suivi insuffisant de l’utilisation des prêts octroyés, avec un taux de 47,5% de prêts dont la destination n’a pas été vérifiée.

Au-delà de leur qualité, les produits et services ont un coût assez élevé. Du moins, c’est ce qui ressort de l’enquête. En effet, 65,5% des sociétaires jugent les taux d’intérêt élevés. Là où les frais liés aux versements et retraits déplacés sont jugés élevés par respectivement 44,4% et 47,5% de sociétaires respectivement.

Par ailleurs, d’importants manquements ont été aussi décelés. Par exemple, pour les coûts des découverts, 43,7% des usagers interrogés les trouvent élevés. Ensuite, il y a une appréciation négative sur les frais de mise à disposition d’argent, formulée par 36,5% des sociétaires ; une perception assez négative des frais de domiciliation de salaire selon 20,9% des usagers ; des frais d’encaissement de chèque jugés élevés par 23,7% des sociétaires ; une opinion défavorable sur les frais de transfert exprimée par 27,9% des usagers.

Last but not least, il y a l’accessibilité des points de services. En effet, 35,6% des usagers dans la région de Kolda et 30,9% à Kaffrine déplorent un accès difficile des points de services. Sans oublier le suivi des réclamations.

Des recommandations à la pelle…

Pour combler les différents manquements, il est notamment recommandé l’amélioration de l’instruction et du suivi des dossiers de prêt ; une gamme de produits innovants plus diversifiés, mieux adaptés aux besoins des sociétaires ; une politique de tarification plus attrayante et enfin une amélioration de la relation entre le personnel des SFD et les sociétaires.

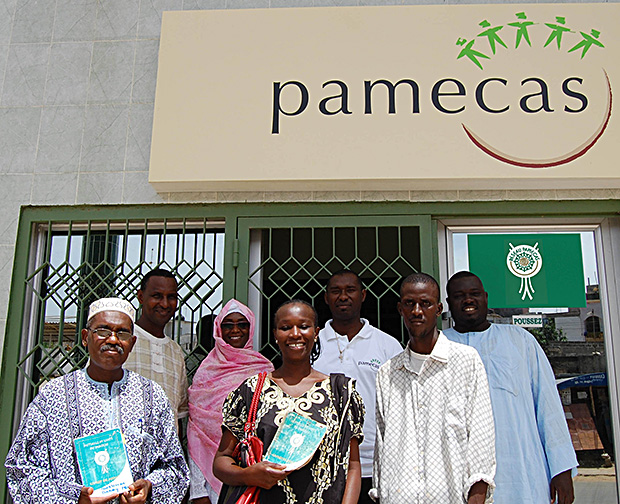

Concernant l’offre des produits et services qui enregistre le plus de plaintes, il est recommandé d’assurer une meilleure visibilité des SFD grâce à une communication de proximité. En effet, il a été rapporté que, selon les résultats de l’ESU/SFD, les institutions matures sont mieux connues des sociétaires rencontrés : CMS (90,9%), PAMECAS (71,8%) et ACEP (67,2%). A l’exception de MICROCRED (31,9%), les autres SFD ont enregistré des taux inférieurs à 5%. C’est le cas notamment de FDEA (4,8%), MECAP (3%) et CAURIE (2,8%). «Cette situation pourrait s’expliquer dans une large mesure par l’insuffisance, voire dans certains cas, l’absence d’une politique de communication», dit le rapport.

Avec 36,8% des personnes interrogées qui déplorent la lenteur des opérations de caisse au niveau des points de services et l’insuffisance du nombre de guichets, relevée par 41,1% des personnes physiques et 43,8% des personnes morales, l’OQSF recommande d’améliorer les systèmes d’information et de gestion des SFD. «Cette action devrait être appuyée par des programmes de formation du personnel à l’utilisation d’outils d’exploitation plus performants», poursuit le rapport qui recommande une systématisation de l’envoi des relevés de compte aux sociétaires. Par ailleurs, les délivrances de relevés par SMS (0,4%) et par voie postale (0,3%) ne sont pas couramment utilisées.

Même s’il semble convenir s’agissant de financement de micro-activités commerciales ou artisanales (achat de stock de marchandises, acquisition de petits équipements, financement de fonds de roulement, etc.) et, dans le domaine agricole, aux cultures à rotation rapide ou au maraîchage en zone périurbaine, le microcrédit à très court terme, principal produit offert par les SFD, n’est pas adapté à l’élevage et aux cultures vivrières dont le cycle de production est plus long. Il est par conséquent recommandé, de diversifier et rendre plus adaptée la gamme des produits et services en proposant aux sociétaires des nouveaux produits plus adaptés à leurs besoins, tels que le warrant agricole ou le micro-leasing, développés avec succès dans certains pays, en particulier à Madagascar.

Pour y arriver, l’Etat devrait renforcer son dispositif d’appui pour accompagner les institutions, en attendant que l’assurance agricole soit opérationnelle dans toutes les régions. Cet accompagnement pourrait permettre notamment de résoudre les difficultés liées à la commercialisation des produits agricoles qui peuvent avoir, en particulier, une incidence sur la capacité de remboursement des sociétaires agriculteurs.

Pour améliorer la qualité de service, l’amélioration du dispositif de vérification des risques semble urgente. Pour cause, l’enquête révèle que 35,2% des bénéficiaires d’un prêt déclarent que leurs SFD n’ont pas procédé à la vérification du niveau de leurs engagements antérieurs.

En effet, beaucoup de sociétaires ont pris l’habitude d’ouvrir des comptes dans plusieurs SFD ou de laisser inactif leur ancien compte. D’où la nécessité d’accorder plus de vigilance à la vérification de leurs engagements. «Cette précaution, au–delà du risque de défaillance de l’emprunteur, doit protéger le sociétaire contre toute situation de surendettement. Ce type de risques pourrait être évité à travers sa prise en compte dans la Centrale des risques initiée par la Banque Centrale, tout en veillant par ailleurs à ce que sa mise en œuvre permette notamment aux SFD de disposer en temps réel d’une information sur le niveau des engagements du sociétaire», préconise l’enquête.

Discussion à ce sujet post